Кто может не платить налог на машину: категории граждан освобожденные от выплат и способы снизить налоговую ставку законными методами

Содержание:

- Как не платить транспортный налог?

- Законные способы обхода высокого транспортного налога

- Какие транспортные средства не облагаются налогом

- Другие особенности начисления транспортного налога

- Ответственность за неуплату

- Что это такое

- Что будет если не заплатить транспортный налог

- Размер налоговых ставок

- Налог на роскошь

- Льготы на региональных уровнях

- Уменьшение транспортного налога на автомобиль старше 10 лет

- Кто не платит налог на автомобиль: региональное законодательство

Как не платить транспортный налог?

Освободиться от взносов честным способом не получится, однако в законе есть лазейки, позволяющие это сделать. Согласно НК от налогов могут освобождаться полностью или частично:

- герои России или СССР;

- многодетные родители (3 ребёнка и больше);

- пенсионеры и инвалиды;

- участники боевых действий;

- ликвидаторы аварии ЧАЭС;

- инвалиды 1–2 групп;

- родственники погибших защитников Родины.

По закону такие граждане, являясь владельцами машины, могут вообще не платить налог либо иметь значительные скидки. Если у автовладельца, желающего избежать уплаты, есть родственник, которому полагаются налоговые льготы, он может оформить ТС на него и ездить по доверенности. Юридически транспортное средство будет принадлежать льготнику, поэтому фактическому владельцу машины не придётся платить налог вовсе, либо ему будет предоставлена большая скидка. Такая схема очень проста в реализации, она никак не пресекается государством и является единственным законным способом уйти от уплаты

Однако этот способ требует осторожности, так как есть вероятность попасть на нечестного человека, который не только юридически, но и фактически присвоит себе машину и забудет о порядочности

Еще один легальный способ — оформление транспортного средства на несовершеннолетнего. По закону налоги платят только те граждане, которые достигли 18 лет. Если в семье несколько детей, то по мере достижения ими совершеннолетия переоформить машину можно будет несколько раз.

В других случаях можно достичь только отсрочки налога, при этом заплатить рано или поздно всё равно придётся.

Для юрлиц законный способ только один — оформить предоставление услуг по обслуживанию своим автотранспортом на инвалидов. Чтобы избежать проблем с законом, придётся сделать это не только на бумаге, но и в действительности.

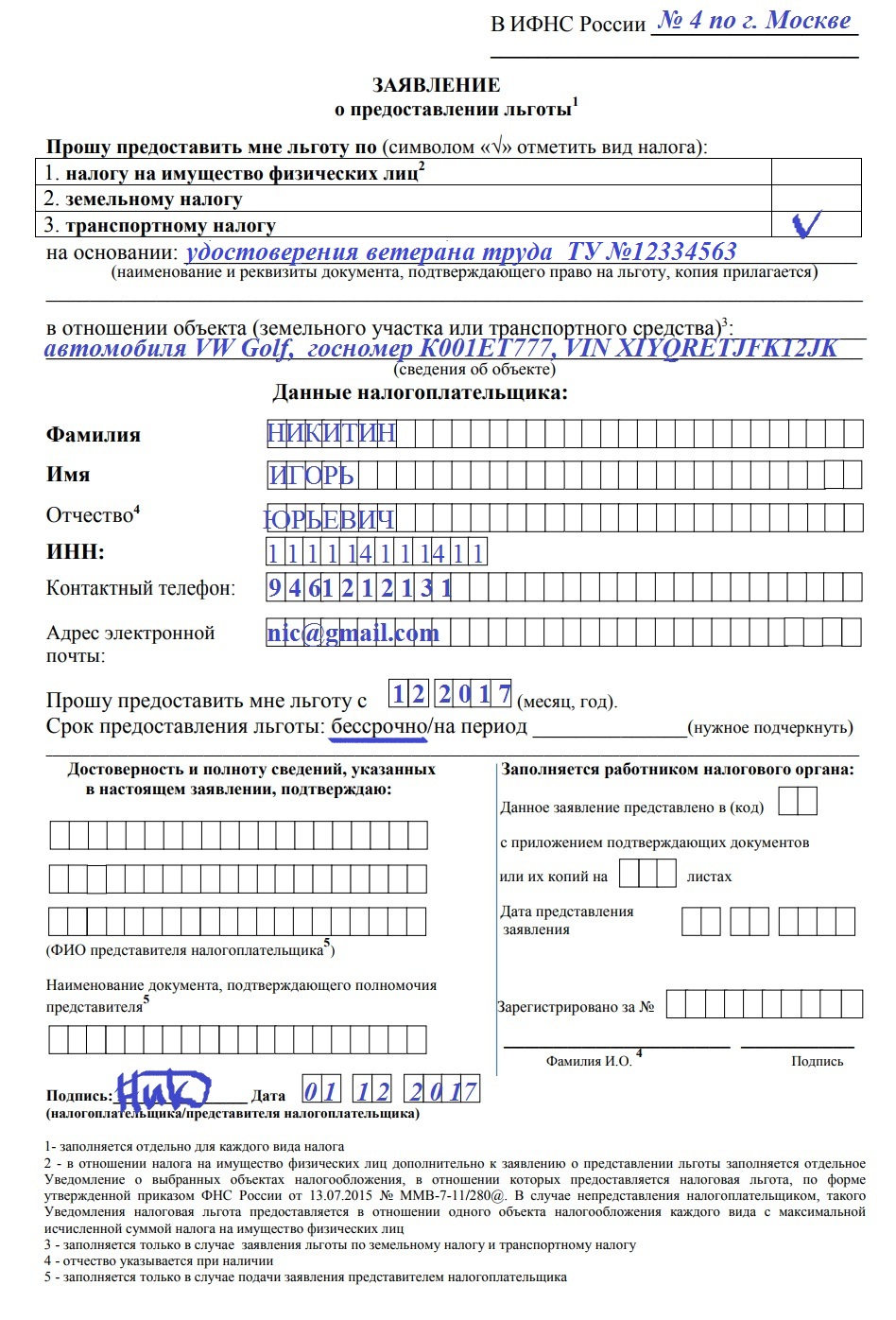

Заявление на предоставление льготы

Обратите внимание! Если сумму не погасить за 8 дней, налоговые органы имеют право подать на должника иск в суд, который выделит для этого ещё 6 месяцев. Кроме того, есть ещё несколько обстоятельств, позволяющих избавиться от этого бремени:

Кроме того, есть ещё несколько обстоятельств, позволяющих избавиться от этого бремени:

- если машина была куплена в кредит, то транспортный налог не взимается до тех пор, пока автовладелец не погасит задолженность перед банком;

- если мощность мотора ТС не превышает 100 лошадиных сил;

- если автомобиль числится в угоне.

Важно! Для Москвы или других крупных городов минимальное значение л. с. двигателя, при котором владелец освобождается от сбора, отличается

Узнать об этом можно в местной налоговой инспекции.

Таким образом, есть только 3 легальных способа избежать налога на технику — переоформление авто на льготника или несовершеннолетнего и покупка маломощного ТС. Последний вариант является более выгодным, поскольку плюсом также станет и небольшой расход топлива. Перерегистрация тоже актуальна, но за неё придётся выложить немалую сумму, которая окупится через 2–3 года эксплуатации.

В 2018 году транспортный налог нужно платить в обязательном порядке. Количество машин растёт с каждым днём, следовательно, увеличивается и доход в казну, однако качество дорог вызывает недовольство многих водителей, что является главной причиной того, что они начинают искать способы уклониться от уплаты. Тем более что в кодексе есть положения о льготных категориях граждан, которые позволяют законно осуществлять полный или частичный уход от уплаты налога.

Законные способы обхода высокого транспортного налога

Как не платить транспортный налог за мощный двигатель? Если изучить принципы начисления транспортного налога, можно вполне законными способами попробовать платить меньше либо вовсе обходить закон. Данные способы представлены в следующем списке:

- Прежде всего, в НК РФ прописаны некоторые категории граждан, которые имеют льготы по транспортному налогу – лауреаты ордена Славы, герои России, участники и ветераны войн и вооружённых конфликтов, имевшие место в нашей стране начиная с ВОВ, инвалиды I и II групп, лица, занимающиеся особо опасной для жизни работой, и многие другие категории людей. Если в ближайшем окружении автолюбителя есть такие лица, которым можно полностью доверять, то всегда можно оформить дорогостоящее или мощное авто (подчас эти два фактора неотделимы друг от друга) на одну из этих категорий населения, что освободит истинного владельца от оплаты налога.

- В случае, если владелец авто является легитимным хозяйствующим субъектом или владельцем ИП либо юрлица, то он может попытаться оформить лицензию, позволяющую его предприятию осуществлять перевозку инвалидов. Данная категория лиц также освобождена от уплаты налогов.

- Если у многодетного отца имеется 3 или более ребёнка, то он освобождается от налогового бремени по транспортному налогу, правда только в том случае, если в распоряжении семьи находится автомашина с мощностью не более 200 л. с.

- Закон не запрещает оформление автомобиля на любого гражданина страны, даже если он несовершеннолетний. Одним словом, водить ребёнок не имеет права до 18 лет, а быть хозяином ТС может, однако при этом налоговая ответственность наступает также с 18 лет. Многие автолюбители и лица, приобретающие дорогие мощные авто, пользуются этим, оформляя их на своих детей, и освобождаются от налога, пока ребёнок не достигнет совершеннолетия, а потом переоформляют повторно на более младших детей.

Многодетные семьи имеют льготы по транспортному налогу

Если посмотреть по таблице распределения налоговых ставок в зависимости от региона нашей необъятной страны, можно увидеть, что несколько субъектов имеют крайне маленькие налоговые ставки. Так, например, если в Москве, как было сказано выше, этот показатель варьируется от 12 до 150 руб. за 1 л. с., то в Ненецком автономном округе данная ставка уже колеблется в пределах от 0 до 50 руб. «за лошадь».

Как не платить транспортный налог законно

Однако при этом никто не мешает зарегистрированному в ином регионе автомобилю спокойно перемещаться по московским или петербургским дорогам. Только налог в конце года должен приходить по месту временной регистрации в 3 раза меньше, чем в мегаполисах, и отчисления идут в бюджет региона, где прошло оформление ТС.

- Последние годы законодательство разрешает физическим лицам оформлять на себя лизинг. По сути, по данному договору авто находится в долгосрочной аренде с ежемесячной выплатой платежей, а значит, зарегистрировано на другое лицо – лизингодателя. Достаточно выгодная и правомерная схема, которая позволяет не оплачивать налоги за «чужое» авто и пользоваться им, как собственным, весь период эксплуатации. Однако вполне возможно, что лизингодатель обяжет физлицо выплачивать периодические платежи уже с учётом налога.

- Последний, не самый легальный способ – внести корректировки в ПТС или договор купли-продажи автомобиля, существенно занизив фактическую стоимость, что избавит от налога на роскошь или мощность мотора, так как это повлияет на налоговую ставку.

Однако далеко не каждый государственный орган или крупный автосалон пойдёт на такой подлог, так как в процессе проверки данных в налоговой эти факты могут вызвать ряд вопросов. А в случае выявления факта незаконной деятельности лиц, причастных к подобным деяниям, могут привлечь не только к административной, но и к уголовной ответственности.

Важно! Несмотря на все уловки, тратящие время, нервы и деньги автолюбителей, самый дельный совет для них может быть только один – выбирать транспортное средство, которое будет по карману не только во время совершения покупки, но также и на период эксплуатации, и не придётся задумываться далее, как обойти транспортный налог

Какие транспортные средства не облагаются налогом

В статье 358 НК РФ представлены разновидности техники, за которые не нужно платить ежегодную пошлину. Среди них весельные лодки, морские и речные рыболовные суда. Также нет необходимости вносить ежегодный сбор лицам с ограниченными физическими возможностями здоровья. Платят ли налог на авто инвалиды? Утвердительный ответ можно дать только в том случае, если речь идет о малолитражках с мощностью не более 100 л. с. От уплаты пошлины освобождаются также автовладельцы, которые осуществляют перевозку инвалидов.

Один из способов сэкономить на ежегодных налогах – конструктивно изменить мотор, снизив мощность и модифицировав электронное управление автомобиля. Для проведения подобной технической манипуляции потребуется разрешение органов ГИБДД. Как только оно будет получено, можно обратиться на станцию техобслуживания. Однако нужно учитывать, что стоимость такой операции составляет несколько десятков тысяч рублей, поэтому изменение мощности двигателя не всегда является целесообразным решением.

Если мощность двигателя машины не превышает 70 лошадиных сил, налог за нее платить не нужно. В расчет берутся сведения, указанные в ПТС. Также освобождается от уплаты ежегодной пошлины собственник авто, которая оформлена на компанию по договору лизинга. Однако в этом случае транспортный налог нередко включается в лизинговые платежи вместе с процентами.

Не платится налог за сельскохозяйственные машины, включая молоковозы, тракторы, скотовозы, и технику, участвующую в дорожно-ремонтных работах. С 2015 года к данному перечню присоединились большегрузные автомобили, вне зависимости от того, кто является их владельцем – юридическое или физическое лицо. Речь идет о машинах весом 12 тонн и более. Такие машины внесены в специализированный реестр как техника, приносящая урон автомобильным дорогам, поэтому их собственники платят фиксированные суммы, превышающие стандартный транспортный налог на авто.

Другие особенности начисления транспортного налога

Для того, чтобы получить льготы или освобождение, следует собрать небольшой пакет документов и дальше обратиться с ними в свою налоговую по месту регистрации. Несмотря на то, что документация будет иметь отличия в зависимости от основания, обязательными являются:

- гражданский паспорт;

- налоговый номер (ИНН);

- паспорт транспортного средства;

- удостоверение пенсионера, ветерана и т.п.;

- иные подтверждающие документы.

Многих пользователей интересует, как рассчитывать сумму платежа и как меньше платить? Чтобы узнать необходимую сумму, можно воспользоваться онлайн сервисом налоговой, который находится на сайте www.nalog.ru Там есть соответствующий калькулятор в пункте «все сервисы». Достаточно выбрать свой регион и период оплаты, потом указать тип транспортного средства и его мощность. Отдельно указываются льготы, если они предусмотрены. Нажимаем кнопку «рассчитать» и получаем предварительную сумму платежа. Окончательную лучше уточнять в налоговой или ожидать уведомления почтой. На рисунке ниже Вы можете ознакомиться с величиной налога в Москве.

Логичный вопрос — каковы санкции для тех автовладельцев, которые вовремя не оплатят налог с транспортного средства? Во-первых, их ожидает штраф, составляющий 20% от суммы недоплаты. Причем, если не оплачивать его умышленно, то размер штрафа может быть увеличен даже до 40%. Злостных нарушителей ожидает передача дела в суд для принудительного взыскания задолженности. Дальше идет арест движимого и недвижимого имущества, или расчетного банковского счета, если человек является ИП (предпринимателем).

До какого числа нужно производить оплату, чтобы избежать штрафных санкций? В текущем 2018, как и в следующем 2019 году граничный срок оплаты — это 1‑е декабря, которое как раз не за горами. Так что, спешите рассчитаться с государством, друзья. На сегодня всё. Скоро услышимся снова!

Просмотры:2253

2Нравится

Ответственность за неуплату

Не все граждане знают, какая ответственность наступает за неуплату налогового сбора. Она предусматривается в связи с тем, что денежные средства направляются на улучшение дорожной инфраструктуры.

Перечисленные сборы будут потрачены на развитие трасс, построение новых дорог и ремонт уже существующих. В связи с этим органы местного самоуправления контролируют вопросы оплаты налогов. Ответственность за отслеживание лежит и на ФНС.

Если оплата транспортного налога не будет произведена, то владелец транспортного средства будет считаться нарушителем. Наказание в рамках Кодекса об административных правонарушениях и Уголовного кодекса РФ предусматривается за неполное или несвоевременное внесение денежных средств. В первом случае назначается штраф. Вторая ситуация предусматривает более суровое наказание.

Для физических лиц

Основным последствием для физических лиц при неуплате налога является начисление пени. Оно производится с первого дня, когда наступила просрочка. С каждым днем сумма увеличивается и может достичь значения, превышающего изначальный размер налога.

Также для граждан предусматривается штраф за неуплату. Его размер составляет 20% от общей задолженности. Но если государственные органы докажут факт умышленной неуплаты, то штраф возрастает до 40% от суммы долга.

Должнику отводится полугодовой срок на погашения налога. Если он не сделает этого, то могут быть применены жесткие меры для побуждения плательщика к действиям. Впоследствии может быть наложен арест на имущество и счета нарушителя закона.

Налоговая служба может согласовать с другими службами вариант отчисления части заработной платы в счет погашения долга. Кроме того устанавливается запрет на выезд гражданина за границу.

Юридическим лицам

Юридические лица должны понести более серьезное наказание за нарушение требований закона. Оплата транспортного налога производится не до декабря, как предусматривается для граждан, а до 5 февраля следующего за отчетным годом. При этом требуется внесение периодических авансовых платежей.

Истечение срока давности по делам о неуплате происходит после трех лет. Но до этого времени к юрлицу будут применены различные санкции. Пени и штрафы являются обязательными моментами.

Заплатить всю сумму организация должна в течение шести месяцев. Если обязательства не выполняются, то Налоговая служба вправе обратиться в суд. Основанием для иска является распоряжение руководителя ФНС.

В течение шести дней после начала судебной процедуры, должнику направляется уведомление. Если решение будет принято не в пользу юридического лица, то возможно наложение ареста на имущество. Административная и уголовная ответственность наступает при указании неполных сведений в декларации.

Порядок взыскания и срок давности

Налоговая служба в рамках законодательства имеет право на взыскание задолженности с должников. Помимо основных мер, указанных выше, возможно проведение налоговых проверок.

Сведения передаются из ФНС в Министерство внутренних дел. Но это касается не всех должников. Это предусматривается при наличии оснований подозревать неплательщика в сокрытии или отмывании доходов.

Налог за использование автомобиля имеет свой срок давности. Он составляет три года. Если в течение данного периода к должнику не были применены меры в рамках закона, по истечении данного периода любые действия считаются запрещенными. Через три года претензии полностью устраняются.

Что это такое

ТН представляет собой обязательную выплату, которая взимается с хозяина транспортного средства, прошедшего процедуру регистрации. Этот налог является региональным — властями конкретного субъекта РФ устанавливается величина, период, порядок выплаты, формы отчётности. Налогообложению подвергаются:

- Легковые машины и грузовики.

- Мотоциклы вне зависимости от мощностных характеристик силового агрегата и используемого топлива.

- Автобусы, троллейбусы и иные ТС, которые передвигаются на гусеничном, пневматическом ходу.

- Самолёты и вертолёты в собственности у частных лиц, организаций.

- Теплоходы, катера, парусные суда и иные плавучие средства.

Налоговые ставки на территории РФ для различных разновидностей транспортных средств могут значительно отличаться. Величина ставки устанавливается региональными властями и зависит от ряда факторов, которые являются уникальными для каждого региона.

Транспортный налог РФ введён в действие 1 сентября 2003 года

Общая сумма обязательной выплаты, взимаемой с хозяина зарегистрированного ТС, зависит от следующих факторов:

- Мощности силового агрегата.

- Тяги двигателя турбинной разновидности.

- Валовой вместимости ТС, если речь идёт об автобусах, троллейбусах, пассажирских судах или самолётах.

- Категории ТС.

Не стоит забывать, что в соответствии с постановлением ФАС МО № КА-А40/10504-09 платить ТН должен собственник, например автомобиля, а не лицо, которое его эксплуатирует.

Даже присутствие в документах сведений об эксплуатанте не является основанием для «перекладывания» налоговых обязательств на него. Таким образом, организация, занимающаяся транспортировкой грузов, не может заставить выплачивать ТН водителя, который использует грузовой автомобиль, принадлежащий фирме, по долгу службы. Согласно статье 260 НК РФ подобная налоговая выплата должна взиматься каждый год.

Что будет если не заплатить транспортный налог

Этот вид сборов обязателен для владельцев транспортных средств, которые согласно ст. 358 НК РФ попали в категорию «объекты налогообложения». Если на вас зарегистрировано любое из таких ТС, налоговая инспекция будет безжалостно насчитывать платеж, совершенно не интересуясь, используется оно или нет.

Не стоит полагаться на невнимательность налоговиков, они обязательно отслеживают своевременность оплаты, и если не заплатить налог на машину, в полной мере применяют свои полномочия:

- За несвоевременное внесение платежа нарушителю грозит штраф, который составит 20% от суммы первоначального начисления.

- Налоговая инспекция может посчитать, что оплата не произведена намеренно, и если они смогут это доказать, то штраф возрастет до 40%.

- За каждый день просрочки вам будет исправно начисляться пеня, размер которой привязан к ставке ЦБ и сумме задолженности. Цифра небольшая, но в долгосрочной перспективе вполне может превысить саму сумму ТН.

- Как только ваш долг превысит 3000 руб., налоговики вправе обратиться в суд, и, если решение окажется не в вашу пользу, судебные издержки также придется оплатить.

- По решению суда накладывается арест на движимое и недвижимое имущество, банковские счета.

- Причитающаяся сумма может быть изъята со счета должника или получена в результате продажи имущества. Счет за работу судебных приставов также выставляется нарушителю.

- На выезд за пределы России также накладывается запрет, так что билеты в Таиланд могут пропасть самым досадным образом.

Как видите, рычагов у ФНС предостаточно, и они не преминут пустить их в ход. Отстаивать свою точку зрения в суде будет долго, а с привлечением адвоката – еще и дорого, так что лучше не проверять, что будет если не оплатить транспортный налог.

Справедливость не торжествует

Много раз высказывалась точка зрения о том, что такой порядок несправедлив, и стоит заложить ТН в акциз на топливо. Такой ход позволил бы взимать плату пропорционально ущербу, который наносится дорожному покрытию конкретным автомобилем. Пока эти инициативы не нашли продолжения.

Не стоит думать, что закон совсем не на вашей стороне. Есть шансы отстоять свое право не платить пеню, штрафы или сам налог, если это законно:

- Если вы просрочили платеж по вине Почты России, которая не потрудилась вручить уведомление о заказном письме, то в судебном порядке можно добиться отмены штрафных начислений и пени.

- Нередко случается, что налог приходит на угнанный или проданный автомобиль, что объясняется обычно человеческим фактором при внесении информации в базу данных Госавтоинспекции. В таком случае вам необходимо обратиться в ГИБДД, чтобы они внесли изменения в базу, а после с документами отправляться в налоговую за перерасчетом.

- Если вы вдруг обнаружили, что давно имеете право на льготу по ТН, следует обратиться в ФНС с заявлением на причисление вас к льготникам. После подтверждения своего статуса, вы сможете обратиться за перерасчетом за последние 3 года, если на их протяжении имелось законное право на льготное налогообложение.

- Если не платить транспортный налог 3 года, то срок исковой давности по этому виду нарушений считается истекшим, и никто не сможет заставить вас проводить платеж. Ситуация на грани фантастики, но если человек не имеет никакого имущества, не проживает по месту регистрации и не выезжает за рубеж, то все возможно.

С точки зрения разума, прятаться от налоговиков – не лучший выход. Вы никогда не знаете, что произойдет за ближайшие три года, и не понадобиться ли столкнуться с ФНС по другому поводу.

Размер налоговых ставок

Величина налоговой ставки зависит от региона РФ, а также мощности двигателя. Параметр указан из расчета на 1 лошадиную силу. Наиболее высокая оплата характерна для Москвы. К примеру, для машин до 100 «лошадей» величина налоговой ставки составляет 12 рублей. В наиболее популярной категории от 100 до 125 «лошадей» придется заплатить 25 рублей (из расчета на одну лошадиную силу). Соответственно, для более мощных машин растет и ставка. Здесь выделим следующие налоги — 125-150 л.с. (35 р.), 150-175 л.с. (45 р.), 175-200 л.с. (50 р.) и так далее. Максимальный показатель предусмотрен для ТС с мощностью двигателя от 250 «лошадок». Для них ставка составляет 150 р.

Владелец автомобиля оплачивает налог, ориентируясь на квитанцию и сроки, установленные законодательством. Наибольшее число платежных периодов, по которым рассылается оповещение, составляет 3 года. Если человек пропустил необходимый срок и не произвел оплату, ему направляется еще одно уведомление, информирующее о необходимости выплаты налога. При игнорировании этого запроса принимаются дополнительные меры.

В случае просрочки должник вынужден платить штраф, рассчитывающийся по формуле 1/300*общая сумма долга. Пеня берется за каждый день просрочки.

Отказ от оплаты имеет законные основания в следующих ситуациях:

- Работник налоговой службы ошибся при заполнении налогового документа. До исправления бумаги платеж не проводится.

- Автовладелец не получил чек для совершения оплаты. Необходимость доказывать факт начисления налога и отсутствия оплаты ложится на истца (представителя ФНС).

- Налог не платиться при нарушении формата оформления квитанции. В этом случае бумага теряет юридическую силу.

Стоит учесть, что некоторые граждане могут не платить налог или вправе рассчитывать на льготы. Что это за лица, рассмотрим ниже.

Налог на роскошь

При покупке машины нужно учитывать и так называемый налог на роскошь. Под него достаточно легко попасть. На вторичном рынке премиальные автомобили пользуются хорошим спросом благодаря своей невысокой цене. При этом потенциальные покупатели сильно рискуют, ведь если машина входит в специальный список, то платить транспортный налог придется с наценкой.

Налог на роскошь – это не отдельный налог. Это дополнительные коэффициенты к транспортному налогу. Благодаря специальным поправкам в законодательство, у нас появились 4 группы машин, в отношении которых применяются надбавки.

В первую группу включены транспортные средства в ценовом диапазоне 3-5 млн рублей. Возраст таких машин не должен превышать 3 лет. Если данные условия соблюдены, то применяется коэффициент 1,1 при расчете финальной суммы налога.

Во вторую группу попали машины с ценой 5-10 млн рублей. С конвейера данные автомобили должны быть сойти не больше 5 лет назад. При расчете налога применяется коэффициент 2.

В третьей группе находятся автомобили, чья стоимость находится в рамках 10-15 млн рублей. Предельный возраст машин установлен на уровне 10 лет. Надбавка коэффициента составит 3.

В четвертой группа расположились машины дороже 15 млн рублей и возрастом до 20 лет. Как и в третьей группе, коэффициент будет в районе 3.

Перед покупкой машины гражданину нужно свериться со списком дорогих легковых автомобилей, который можно найти на сайте Минпромторга. Сегодня в этом списке свыше 630 моделей автомобилей в диапазоне 3-5 млн рублей, почти 500 моделей ценой 5-10 млн рублей, 100 моделей авто стоимостью 10-15 млн рублей, а также около 80 моделей, чья цена превышает 15 млн рублей.

Льготы на региональных уровнях

В региональных нормативных актах в некоторых субъектах России перечислены случаи, при которых транспортный налог не налагается на автовладельца. В определенных областях таких граждан выносят в отдельную льготную категорию, в других же льгота распространяется только на транспорт с конкретными характеристиками. Рассмотрим подробнее каждый из этих случаев.

Регионы со стопроцентной льготой

В определенных регионах к автовладельцам относятся вполне благосклонно и не налагают транспортный налог при определенных характеристиках транспорта, а именно:

- В Оренбургской области освобождаются от налоговой ставки на транспортное средство, с мощностью мотора менее 100 л.с.

- В Калужской и Московской областях Налоговая служба не облагает налогом электротранспорт.

- В Республике Ингушетии освобождаются автомашины старше 1994 года, с мощностью мотора до 90 л.с.

- В Якутии не собирают транспортный налог с отечественного транспорта старше 30 лет, с мотором до 150 л.с.

- В Воронежской области налоговый сбор не начисляется на машины, которые выпустили более 25 лет назад, с мощностью двигателя менее 100 л.с.

- На владельцев автомашин с мотором до 70 л.с. не налагают транспортный налог в Москве.

- В Ленинградской области освобожден от налогового сбора отечественный транспорт выпущенный более 30 лет назад, с мощностью двигателя до 80 л.с.

- В Мурманской области не требуют оплаты с собственников 30-летних и старше машин, с мощностью двигателя не более 100 л.с.

- Тверская область не налагает транспортный налог на автомобили, которые были выпущены раньше 1970 года.

- Тюменские сотрудники ФНС не накладывают налог на собственников транспорта с двигателями до 150 л.с.

Льготные категории граждан

Местные нормы законодательства в определенных регионах проявляют благосклонность к некоторым категориям граждан:

- Герои Советского Союза и Российской Федерации в полном объеме освобождаются от выплаты ТН в большей части субъектов Федерации. В качестве исключения выступает республика Марий Эл, где лица данных категорий получат только скидку на 50%. Точно такой же привилегией обладают и полные Кавалеры ордена Славы.

- В зависимости от местожительства, Кавалерам ордена Трудовой Славы предоставляется право на скидку в 50% или же полностью их освобождают от налога.

- Героев Соц. труда также освобождают от оплаты или им гарантируется половинная ставка.

- В Республике Башкортостан, Иркутской области, Хабаровском Крае и Республике Алтай освобождаются от оплаты ветераны труда.

- Льготные условия могут касаться как лиц с инвалидностью последних групп, так и тех, у кого оформлена первая или вторая категория, притом величина налоговой ставки будет колебаться от 50% до полного освобождения.

- Несовершеннолетние узники, которые подверглись немецкими захватчиками принудительному заключению, в полном объеме освобождены от выплаты либо получают скидку в 50%.

- Ветераны и инвалиды ВОВ в большей части регионов вовсе не оплачивают налог, однако в определенных областях их облагают 50% ставкой.

- Граждане, которые работали в тыловой зоне в период Великой Отечественной Войны не меньше полугода, могут не платить налог в Адыгейской Республике.

- Граждане, пострадавшие в ходе чернобыльской аварии, в зависимости от местожительства могут рассчитывать на получение 30-70% льготы либо полное освобождение.

- Граждане, которые пострадали от радиоактивного излучения в результате аварии на Производственном Объединении «Маяк», семипалатинских ядерных испытаний в некоторых областях Российской Федерации могут не беспокоиться об уплате налога, или же им придется заплатить только половину от полной ставки.

- Граждане, которые были участниками испытания ядерного вооружения, не облагаются ТН.

- Ветераны, участвовавшие в боевых действиях, должны освобождаться от уплаты налога в большей части областей.

- Ветеранам госслужбы гарантируется нулевая налоговая ставку в Республике Башкортостан.

- Ветераны воинской службы освобождены от ТН в Республике Башкортостан, Владимирской области и Красноярском Крае.

- Пенсионеры в определенных районах Российской Федерации полностью освобождаются от налога, в остальных же льгота колеблется от 30 до 70%.

- В Хакасии граждане, которые были репрессированы по политическим мотивам и пострадали от лесных пожаров, не уплачивают транспортный налог.

Стоит иметь в виду, что ко всем льготным категориям законодатели часто выдвигают дополнительные условия относительно того, на какие ТС не платят налог и кого следует относить к льготникам.

Уменьшение транспортного налога на автомобиль старше 10 лет

Правительство рассматривает законопроект, согласно которому для машин, возраст которых составляет более 10 лет, предполагается последующее установление специализированных повышающих коэффициентов следующих разновидностей:

- возрастного;

- экологического.

Проще говоря, если машина не соответствует требованиям законодательства в области охраны экологии, и при этом ей исполнилось более 10 лет с момента изготовления, то сбор для владельцев такого вредного транспорта будет в несколько раз выше, чем для аналогичного автомобиля более позднего года выпуска.

Отметим, что эта налоговая мера борьбы с ущербом для окружающей среды все еще только находится на рассмотрении, но в любой момент может быть принята. Следите за новостями. Если это произойдет, то единственным способом для вас уменьшить величину налогового сбора станет продажа устаревшего средства передвижения и покупка более новой модели.

Не желаете расставаться со старой машиной? Что ж, ваше право, но возможно в будущем вы будете платить за него куда больше обычного

Кто не платит налог на автомобиль: региональное законодательство

Общегосударственного перечня льготных категорий граждан не существует, поэтому в каждом случае приходится интересоваться, имеет ли право человек на те или иные послабления в финансовом плане. Перечень тех, кто имеет право на законных основаниях не платить транспортный налог, очень разнится в отдельных субъектах Федерации, равно как и применяемый размер налоговой ставки.

Варианты налоговых ставок для льготников

Налогоплательщики различных областей находятся в неравном положении, поскольку перечень льготников прописывается в местном «Законе о транспорте». Согласно этому документу одна и та же категория налогоплательщиков, в зависимости от региона проживания, может относиться к следующим группам:

- Имеющие 100% льготу. В эту группу вошли те, кто не должен платить транспортный налог совсем. В местном законе всегда регламентируются уточняющие характеристики транспортного средства: страна производитель, год выпуска, мощность двигателя. Если мощность мотора превышает установленную границу, на излишек придется уплатить налог.

- Имеющие частичную льготу. Ставка может составлять 50 или 70%, при этом также регламентируется верхний предел мощности мотора автомобиля или мототранспорта. В зависимости от региона для машин устанавливается граница в 100, 150, а иногда даже 200 л.с., а для мотоциклов – в 30, 35, 40 или 45 л.с.

- Полностью оплачивающие ТН. Нормы налогообложения в отдельных регионах особенно строги, вследствие чего лица, прописанные там не могут рассчитывать на послабления со стороны государства.

Не вся собственность

Владельцам двух и более транспортных средств разрешается получить льготную ставку лишь на одно из них, и только в установленных рамках. Лишние лошадиные силы или второй автомобиль придется оплатить по полной ставке даже тем, кто не облагается транспортным налогом.

Физические лица: распространенные льготные категории

Конкретный перечень тех, на кого не распространяется транспортный налог, прописывается в местном «Законе о транспорте» того субъекта, в котором зарегистрирован владелец. Это важный момент, поскольку место постановки автомобиля на учет в таком случае не играет никакого значения. К льготникам могут быть отнесены:

- ветераны, инвалиды, участники ВОВ, УБД;

- узники концентрационных лагерей времен II-й Мировой войны;

- Ветераны труда;

- Кавалеры Ордена Славы (обычно с уточнением степени);

- инвалиды 1 или 2 группы;

- лица, имеющие звание Героя Советского Союза и РФ;

- пенсионеры, в отдельных регионах только получившие трудовой стаж в условиях крайнего севера;

- многодетная семья (льготную ставку получает только один из родителей);

- ликвидаторы техногенных катастроф, сопровождавшихся радиационным излучением, в т.ч. аварии на ЧАЭС;

- лица, получившие радиационное поражение в ходе испытаний ядерного оружия;

- семьи, воспитывающие ребенка-инвалида (льготную ставку получает только один из родителей);

- собственники автотранспорта с мотором меньше 70 л.с.

Точную информацию о том, кто не платит налог на транспортное средство, а кто получает льготную ставку, необходимо уточнять в законодательной базе конкретного субъекта РФ. В этой статье детально расписаны особенности начисления ТН для пенсионеров Москвы и МО. Парадоксальность ситуации в том, что пенсионер в Тверской области будет платить на общих основаниях, в то время как в Рязанской области будет полностью освобожден от платежа.

Организации, освобождающиеся от ТН на региональном уровне

Местные власти самостоятельно формируют список организаций, которые освобождаются от этого вида налогов или же получают по нему льготную ставку. Стоит обратиться за уточнениями в местную налоговую, если ваша компания подпадает под одно из перечисленных определений:

- Организации, оказывающие социальную поддержку инвалидам на некоммерческой основе.

- Компании, специализирующиеся на перевозке пассажиров, кроме служб такси.

- Организации спец. назначения государственной и негосударственной формы собственности: МЧС, скорая помощь, и т.п.

- Бюджетные учреждения, которые обслуживают детские дошкольные учреждения, школы, детские дома и пр.

- Наземный и воздушный служебный транспорт, используемый государственными должностными лицами.

- Транспорт, владельцем которого являются религиозные организации.

- Компании, деятельность которых способствует региональному развитию.

- Автодорожная техника и автомобили, используемые при проведении дорожных работ.

Доверяйте бумагам

Не стоит полагаться на устный ответ любого чиновника, поскольку юридической силы он не имеет. Чтобы точно узнать, в каком случае не платится транспортный налог, обращайтесь с письменным запросом в налоговую или самостоятельно изучайте местные законы.